Leia também e entenda tudo sobre Planejamento Tributário:

Conheça os Regimes de Tributação no Brasil: Um Guia para Empresários

Planejamento Tributário – a hora é agora!

Planejamento tributário – empresas precisam tomar decisões para 2023

Declaração do planejamento tributário causa novas incertezas aos empresários

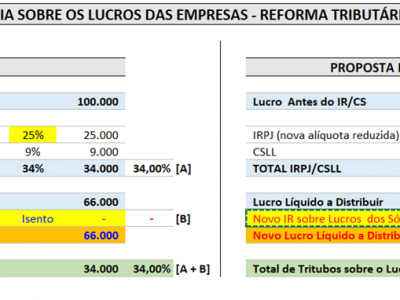

Na defesa da proposta de reforma tributária, que apresentou recentemente a população, o ministro da Economia Paulo Guedes vem afirmando que não haverá aumento da carga tributária, contudo, isto não é o que demonstram os cálculos comparativos realizado pela Confirp Consultoria Contábil em relação a tributação dos lucros no país.

O levantamento aponta que mesmo com a redução do valor do Imposto de Renda Pessoa Jurídica, que passaria de 25% para 20% e a manutenção do Contribuição Social sobre Lucro Líquido (CSLL) em 9%, ocorreria uma significativa elevação na taxação dos lucros das empresas, sendo que teria a nova cobrança de imposto de renda pessoa física sobre lucros dos sócios, que está projetada para ser de 20%. Veja simulação:

“A mudança representaria um salto na tributação dos lucros de 34% para 43,2%. Ou seja, o governo ficaria quase com metade da fatia desse valor. Isso não seria um problema se tivéssemos no país o retorno desses tributos e um ambiente seguro para se empreender, mas nas condições atuais é praticamente jogar contra o empreendedorismo brasileiro”, explica Richard Domingos, diretor tributário da Confirp.

O diretor da Confirp acrescenta que essa é mais uma medida que faz com que investimentos na criação de empresas, e consequentemente de empregos, seja desincentivada. “Hoje vivemos problemas estruturais, como a escassez de mão de obra especializada, dificuldades cambiais e a recente crise energética, ao tomar parte dos lucros das empresas e empresários a situação se torna inviável para empreender”, explica.

Com as medidas, o ministro toma um caminho distinto do que vem tomando países desenvolvidos e do que prega a cartilha do liberalismo que o governo defendia anteriormente. Contudo, as propostas ainda estão abertas para debates e aprimoramentos.

“A questão em relação a cobrança de imposto de renda sobre os lucros é que isso seria realizado já cobrando 20% dos empresários, uma carga bastante pesada. Com certeza o mais prejudicado será o pequeno e médio empreendedor, que sofrerá com um impacto fortíssimo em sua renda pessoal, desestimulando que mantenham seus negócios. O cenário não seria positivo”, alerta Richard Domingos.

A proposta de Reforma Tributária ainda está em fase de análise no Congresso, contudo o ministro Paulo Guedes já informou que não pretende alterar essa questão de tributação dos lucros. O momento é de debates para saber qual será o real impacto dessa proposta.