A contabilidade de empresas de apostas — as chamadas “Bets” — passou a desempenhar um papel central na gestão e sustentabilidade desses negócios, especialmente após a regulamentação do setor no Brasil. A complexidade das operações, o grande volume de transações e as exigências legais e fiscais demandam um modelo de contabilidade altamente estruturado, aliado ao uso intensivo de tecnologia e compliance.

Neste artigo, abordamos os principais aspectos da contabilidade para Bets, incluindo apuração de receitas, controle de despesas, carga tributária, obrigações acessórias e o impacto das mudanças regulatórias no país.

Desafios Iniciais: Volume de Transações e Complexidade Operacional

Empresas do setor de apostas movimentam milhões de reais por meio de milhares de transações diárias. A natureza volátil das apostas e os diferentes tipos de receita envolvidas tornam o controle financeiro e contábil altamente desafiador.

Além de bons controles, é necessário o uso de sistemas especializados, processos automatizados e tecnologias avançadas, capazes de registrar com precisão cada transação, gerar relatórios gerenciais, atender obrigações legais e apoiar a tomada de decisão estratégica.

Fontes de Receita no Setor de Apostas

Para realizar uma escrituração contábil adequada, é imprescindível entender a origem das receitas. No mercado Bet, as principais fontes incluem:

- Apostas realizadas pelos jogadores: São o coração da operação, com impacto direto sobre o fluxo de caixa.

- Comissões sobre apostas: Remuneração cobrada pelas plataformas, que pode variar conforme o tipo de jogo.

- Programas de afiliados: Receita oriunda da atração de novos jogadores por meio de parcerias.

- Taxas por serviços e transações: Como transferências bancárias, consultorias ou análises especializadas.

A correta classificação e registro dessas receitas são essenciais para apuração fiscal e análise de performance financeira.

Contabilidade para Bet: Precificação e Registro

A gestão contábil eficiente exige atenção à precificação dos serviços, que deve ser clara, transparente e compatível com o mercado. Uma má precificação pode distorcer o reconhecimento de receitas e prejudicar a margem operacional.

Além disso, recomenda-se:

- Utilização de sistemas contábeis especializados no setor de jogos;

- Registro detalhado e individualizado de cada transação, com informações como tipo, valor, data e identificação do jogador;

- Realização de auditorias internas periódicas para validar a integridade das receitas e conformidade fiscal.

Contabilidade para Bet: Como é a Receita Segundo a Legislação Brasileira?

Com a promulgação da Lei 14.790/2023, o setor de apostas passou a contar com um marco legal mais claro. A legislação estabelece que a receita das Bets é apurada a partir do Gross Gaming Revenue (GGR), que representa a arrecadação total da plataforma.

Deste valor, deduzem-se:

- Prêmios pagos aos jogadores;

- Imposto de renda sobre a premiação.

O resultado é o Net Gaming Revenue (NGR), base tributável da operação. Essa métrica é adotada também para cálculo de contribuições específicas e taxas regulatórias. A Nota Técnica SEI nº 229/2025/MF fornece diretrizes sobre a aplicação prática dessas regras.

Estrutura de Custos e Despesas em uma Operação de Apostas

Além dos tributos, o setor apresenta custos fixos e variáveis consideráveis, tais como:

- Licenças regulatórias: Valores elevados, muitas vezes pagos em moeda estrangeira;

- Marketing e aquisição de clientes: Um dos maiores investimentos para manter competitividade;

- Tecnologia: Desenvolvimento e manutenção de plataformas, segurança de dados e infraestrutura digital;

- Comissões de afiliados: Devem ser geridas com cuidado para evitar erosão de margem;

- Atendimento e suporte ao cliente: Inclui pessoal qualificado, CRM e canais automatizados;

- Compliance e controles contra lavagem de dinheiro (AML): Obrigatórios para operar legalmente;

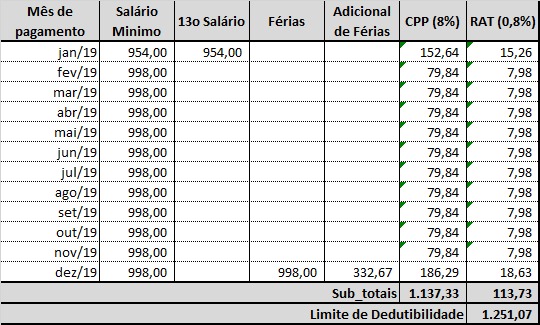

- Tributos e encargos sobre a folha: Compreendem CPP, terceiros, RAT e demais obrigações trabalhistas.

A eficiência financeira exige um acompanhamento contínuo dessas despesas para garantir o equilíbrio econômico do negócio.

Estratégias de Otimização de Custos da contabilidade para Bet

Entre as práticas recomendadas para melhorar a rentabilidade sem comprometer a operação estão:

- Negociação de taxas com autoridades e fornecedores;

- Otimização de campanhas de marketing digital e CRM;

- Adoção de tecnologias escaláveis e baseadas em nuvem;

- Automatização de processos operacionais e contábeis;

- Revisão de comissões e programas de afiliados;

- Controle do custo de atendimento com uso de IA e FAQs interativos.

Tais medidas permitem ganhos em eficiência e redução de desperdícios.

Contabilidade para Bet: Principais Encargos e Contribuições

A estrutura tributária brasileira para Bets é ampla e inclui tributos sobre a receita líquida (NGR), sobre o lucro contábil e sobre a folha de pagamentos. Os principais são:

- Contribuição sobre o NGR: 12% (Lei 14.790/2023);

- IRPJ: 15% a 25% sobre o lucro ajustado;

- CSLL: 9% sobre o lucro ajustado;

- PIS e Cofins não cumulativos: 1,65% e 7,6%, respectivamente, sobre o NGR;

- ISS: Varia conforme a legislação municipal;

- Contribuições sobre folha (CPP, terceiros, RAT): Até 28,8%;

- Taxa de Fiscalização Federal: De R$ 54 mil a R$ 1,9 milhão mensais, conforme faixas de receita.

Além disso, podem incidir tributos na importação de sistemas, consultorias e serviços tecnológicos, exigindo atenção à tributação internacional e retenções.

Obrigatoriedade de Obrigações Acessórias

As Bets devem cumprir uma série de obrigações acessórias. O não cumprimento acarreta multas severas, suspensão de CNPJ ou até perda da licença de operação. As principais são:

Anuais:

- Escrituração Contábil Fiscal (ECF);

- Escrituração Contábil Digital (ECD).

Mensais:

- SPED Contribuições;

- DCTFWeb;

- EFD-Reinf;

- eSocial;

- FGTS Digital.

Diárias:

- Sistema de Gestão de Apostas (SIGAP).

Riscos do Não Cumprimento Legal

O descumprimento de obrigações fiscais e regulatórias pode resultar em:

- Multas financeiras relevantes;

- Suspensão ou cassação da licença de operação;

- Ações judiciais;

- Danos à reputação e perda de credibilidade no mercado;

- Elevação de custos operacionais devido a correções e litígios.

Planejamento Tributário da Contabilidade para Bet

A contabilidade especializada para Bets vai além do cumprimento de obrigações. Ela possibilita:

- Redução nos limites da lei da carga tributária;

- Identificação de incentivos e regimes fiscais mais adequados;

- Prevenção de erros contábeis e fiscais;

- Apoio em decisões estratégicas e expansão do negócio;

- Monitoramento de KPIs financeiros com precisão;

- Relatórios auditáveis e conformidade regulatória constante.

Tributação dos Ganhos de Apostadores

Com base na mesma Lei 14.790/2023, os prêmios recebidos por jogadores também estão sujeitos à tributação:

- Alíquota de 15% sobre o prêmio líquido;

- Dedução permitida de perdas acumuladas no mesmo período;

- Tributação apenas do que exceder o limite anual de isenção (R$ 33.888,00 em 2024);

- Imposto retido na fonte com tratamento definitivo (exclusivo).

A contabilidade para empresas de apostas não é apenas uma exigência legal, mas uma necessidade estratégica. Diante da crescente regulamentação e da complexidade das operações, o setor exige uma abordagem multidisciplinar, integrando tecnologia, compliance, planejamento tributário e análise financeira.

Negligenciar essas áreas pode significar a inviabilização do negócio. Por outro lado, estruturar corretamente a contabilidade pode representar um diferencial competitivo significativo, promovendo crescimento sustentável e rentável.

Veja também: