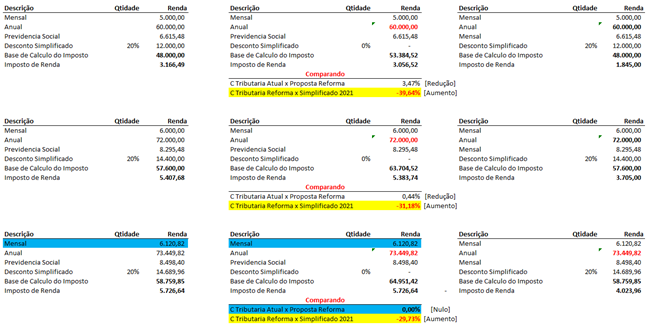

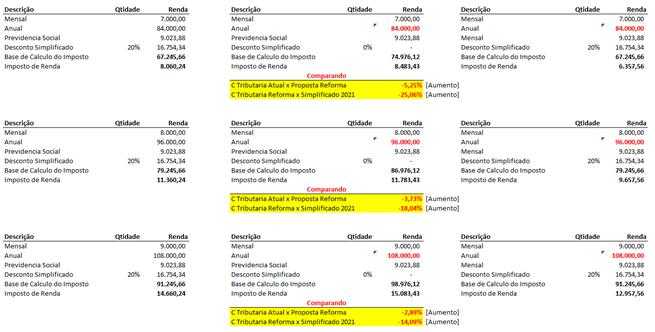

Esse fato poderá impactar no aumento de tributação para uma faixa populacional relevante, tendo como ponto de equilíbrio ganhos em até R$ 6.120,82, nas contas de Richard Domingos, diretor executivo da Confirp Contabilidade, abaixo desse valor, o reajuste será benéfico, acima resultará em maior carga.

Assim seria necessária uma maior organização do contribuinte, pois para quem possuem uma renda mensal de R$ 6.120,84, não podendo optar pelo simplificado e não tendo muitas despesas para deduzir no modelo completo, provavelmente pagariam mais imposto.

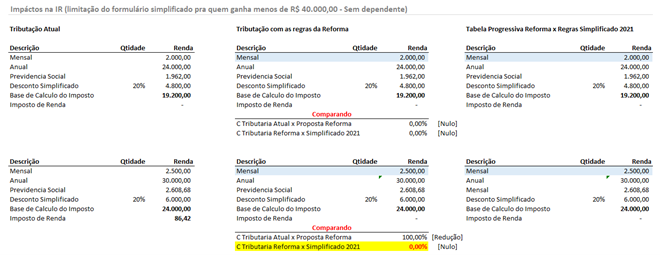

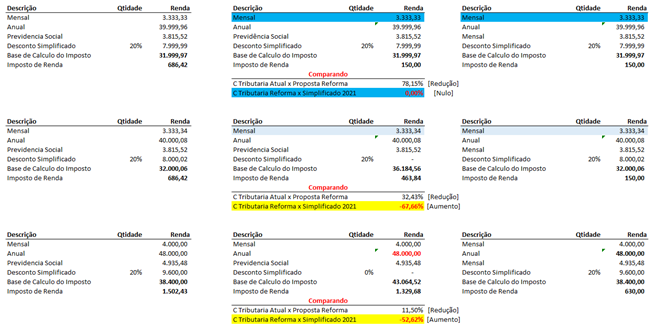

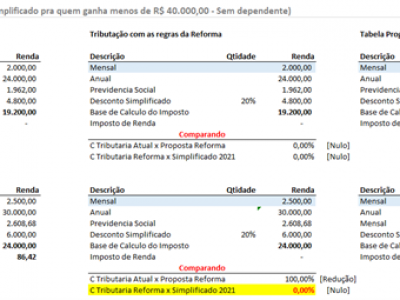

Abaixo desse valor, simulações feitas pelo diretor da Confirp nas quais não são consideradas eventuais deduções que poderiam passar a ser feitas pelos contribuintes no modelo completo, a não ser a contribuição mensal para a previdência social (veja comparativo no fim do texto).

“As simulações indicam que a reforma do Imposto de Renda atingiria a classe média, especialmente o perfil das pessoas jovens, com formação acadêmica completa, de idades entre 22 ou 23 até 30 anos”, explica Richard Domingos. “São pessoas que ainda não possuem despesas dedutíveis ou possuem poucas, e por isso optam pelo modelo simplificado. Sua necessidade de renda é voltada à subsistência”.