Está aberto o prazo de adesão ao PEP do ICMS (Programa Especial de Parcelamento do ICMS). É uma ótima oportunidade para as empresas do Estado de São Paulo liquidarem débitos de ICMS de fatos geradores ocorridos até 31 de dezembro de 2014, com redução de multas e juros .

Faça seu parcelamento de forma segura com a Confirp – Garantimos todo suporte!

Os benefícios apresentados pelo Governo do Estado são muito grandes com reduções de multa e juros para pagamentos à vista chegam à 75% e 60% respectivamente. Já no parcelamento a multa e juros são reduzidos à 50% e 40% respectivamente.

Contudo, haverá acréscimos financeiros nas parcelas do parcelamento PEP de 1% ao mês se a opção for até 24 meses de parcelamento) ou de 1,4% ao mês se a opção for de 25 a 60 meses de parcelamento. Acima de 61 parcelas os débitos serão corrigidos à 1,8% ao mês.

Antes de aderirem ao programa é importante que as empresas façam uma avaliação minuciosa dos débitos e escolham uma opção que realmente possam pagar. “Com certeza esse é uma maneira do Estado aumentar sua arrecadação e fazer caixa, principalmente porque isso ocorre em um momento de altos gastos e que a crise está tendo efeitos nos cofres públicos”.

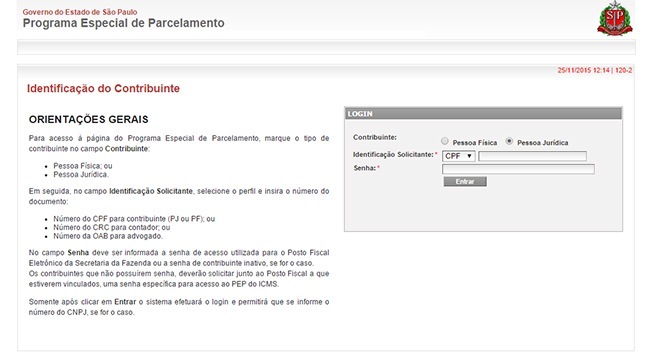

Para aderir ao PEP do ICMS, o contribuinte deverá acessar o endereço www.pepdoicms.sp.gov.br e selecionar os débitos fiscais a serem incluídos no Programa, confirmar a adesão ao PEP e emitir a Guia de Arrecadação Estadual (GARE) para a realização do pagamento, na rede bancária autorizada, da primeira parcela ou da quota única.

https://www.youtube.com/watch?v=wLAuPsSg55o

Veja os principais trechos tirados da legislação sobre o tema:

-

PEP do ICMS/SP – Liquidação de débitos com redução de multa e juros

O PEP do ICMS permite a liquidação de débitos de ICMS com redução de multas punitivas e moratórias ede juros, decorrentes de fatos geradores ocorridos até 31 de dezembro de 2014, constituídos ou não, inscritos ou não em dívida ativa, inclusive ajuizados.

-

Pagamento em parcela única ou em até 120 vezes com redução de multa e juros

Os benefícios se aplicam aos débitos de ICMS, constituídos ou não, inscritos ou não em dívida ativa, inclusive ajuizados. Os valores atualizados dos débitos poderão ser recolhidos com as seguintes reduções:

| Forma de Pagamento | Redução de multas

(punitivas ou moratórias) |

Redução dos juros |

| Parcela única | 75% | 60% |

| Pagamento em até 120 parcelas mensais | 50% | 40% |

2.1. Débitos de ICMS exigidos em Auto de Infração

Relativamente aos débitos exigidos por meio de Auto de Infração e Imposição de Multa (“AIIM”), não inscritos em dívida ativa, as reduções previstas acima aplicam-se, cumulativamente, aos seguintes descontos sobre o valor atualizado da multa punitiva:

- a)70%, no caso de recolhimento em parcela única mediante adesão ao programa no prazo de até 15 dias contados da data da notificação da lavratura do AIIM;

- b)60%, no caso de recolhimento em parcela única mediante adesão ao programa no prazo de 16 a 30 dias contados da data da notificação da lavratura do AIIM;

- c)45%, nos demais casos.

O PEP também autoriza a liquidação de débitos decorrente de operações ou prestações de contribuinte que não esteja em situação cadastral regular perante o fisco. Nesse caso, o débito deve ser liquidado em parcela única, podendo ser objeto de parcelamento apenas no caso de já se encontrar inscrito e ajuizado.

2.2. Acréscimos financeiros no caso de parcelamento

No caso de “parcelamento”, incidirão acréscimos financeiros, calculados da seguinte forma:

- i)liquidação em até 24 parcelas, incidirão acréscimos financeiros de 1,00% ao mês;

- ii)liquidação em 25 a 60 parcelas, incidirão acréscimos financeiros de 1,40% ao mês;

iii) liquidação em 61 a 120 parcelas, incidirão acréscimos financeiros de 1,80% ao mês.

2.3. Migração de outros parcelamentos

O PEP do ICMS aplica-se também a:

- a)valoresde ICMS espontaneamente denunciados ao fisco pelo contribuinte, decorrentes de infrações relacionadas a fatos geradores ocorridos até 31 de dezembro de 2014 não informados por meio de GIA (Guia de Informação e Apuração do ICMS);

- b)débito decorrente exclusivamente de penalidade pecuniária por descumprimento de obrigação acessória (multa isolada, sem ICMS), ocorrida até 31 de dezembro de 2014;

- c)saldo remanescente de parcelamento celebrado no âmbito do PPI do ICMS (Programa de Parcelamento Incentivado), instituído pelo decreto 51.960/2007, e rompido até 30 de junho de 2015, desde que esteja inscrito em dívida ativa;

- d)saldo remanescente de parcelamento celebrado no âmbito do PEP do ICMS (Programa Especial de Parcelamento), instituído pelo decreto 58.811/2012, e rompido até 30 de junho de 2015, desde que esteja inscrito em dívida ativa;

- e)saldo remanescente de parcelamento celebrado no âmbito do PEP do ICMS (Programa Especial de Parcelamento), instituído pelo decreto 60.444/2014, e rompido até 30 de junho de 2015, desde que esteja inscrito em dívida ativa

- f)saldo remanescente de parcelamento comum ( 570 a 583 do RICMS/SP);

- g)débitosde ICMS de contribuinte sujeito às normas do Simples Nacional (diferencial de alíquota de ICMS, substituição tributária e antecipação tributária).

Na hipótese de débitos de contribuintes do Simples Nacional:

- i)poderão ser liquidados os débitos fiscais relacionados ao diferencial de alíquota, à substituição tributária e ao recolhimento antecipado, em parcela única ou em parcelas;

- ii)não poderão ser liquidados os débitos:

v do Simples Nacional, informados por meio da Declaração Anual do Simples Nacional – DASN ou do PGDAS-D;

v exigidos por meio de auto de infração.

-

Parcela mínima mensal

Nenhuma parcela poderá ter valor inferior a R$500,00 (quinhentos reais), considerada a totalidade dos débitos incluídos em cada parcelamento.

-

Possibilidade de utilização de crédito acumulado de ICMS

A Secretaria da Fazenda e a Procuradoria Geral do Estado disciplinarão a utilização de crédito acumulado e do valor do imposto a ser ressarcido para liquidação de débitos fiscais.

O Decreto determina que a Secretaria da Fazenda e a Procuradoria do Geral do Estado disciplinarão a utilização de crédito acumulado e do valor do imposto a ser ressarcido para a liquidação de débitos fiscais por meio do PEP do ICMS.

A disciplina encontra-se prevista na Resolução Conjunta SF/PGE nº 01/2015, publicada no último dia 17 de Novembro de 2015.

-

Confissão de dívida e desistência de defesas e recursos administrativos ou judiciais

A opção pelos benefícios instituídos pelo PEP do ICMS importa em confissão irrevogável e irretratável do débito fiscal, devendo o optante renunciar a qualquer defesa ou recurso, administrativo ou judicial, bem como desistir daqueles já interpostos, relativamente aos débitos fiscais incluídos no PEP.

A desistência das ações judiciais e dos embargos à execução fiscal deverá ser comprovada, no prazo de 60 (sessenta) dias contados da data do recolhimento da primeira parcela ou da parcela única, mediante apresentação de cópia das petições devidamente protocolizadas.

-

Prazo e forma de adesão ao PEP do ICMS

O contribuinte poderá aderir ao PEP do ICMS no período de 16 de novembro de 2015 a 15 de dezembro de 2015, mediante acesso ao endereço eletrônico www.pepdoicms.sp.gov.br, no qual deverá:

-

Vencimento das parcelas

O vencimento das parcelas será:

- a) no dia 25 do mês corrente, para as adesões ocorridas entre os dias 1º e 15;

- b) no dia 10 do mês subsequente, para as adesões ocorridas entre o dia 16 e o último dia do mês.

- c) O vencimento da primeira parcela ou da parcela únicados que aderirem ao Programa de Parcelamento Especial nos dias 1 ao 15 de dezembro será, excepcionalmente, dia 21 de dezembro de 2015,de acordo com o disposto no parágrafo 1º do artigo 4 do Decreto nº 61.625/2015

-

Débito automático das parcelas

Para a liquidação das parcelas será exigido do beneficiário autorização para débito automático do valor correspondente às parcelas subsequentes à primeira em conta corrente mantida em instituição bancária conveniada com a Secretaria da Fazenda.

-

Adesão e exclusão do parcelamento

O parcelamento será considerado:

- I) celebrado, com o recolhimento da primeira parcela no prazo fixado;

- II) rompido, na hipótese de:

- a) inobservância de qualquer das condições estabelecidas no decreto, constatada a qualquer tempo;

- b) falta de pagamento de 4 (quatro) ou mais parcelas, consecutivas ou não, excetuada a primeira;

- c) falta de pagamento de até 3 (três) parcelas, excetuada a primeira, após 90 (noventa) dias do vencimento da última prestação do parcelamento;

- d) não comprovação da desistência e do recolhimento das custas e encargos de eventuais ações, embargos à execução fiscal, impugnações, defesas e recursos apresentados no âmbito judicial;

- e) declaração incorreta, na data de adesão, do valor atualizado do depósito judicial para fins de abatimento do saldo devedor, ou cujo depósito não guarde relação com os débitos incluídos no parcelamento;

- f) descumprimento de outras condições a serem estabelecidas em resolução conjunta pela Secretaria da Fazenda e pela Procuradoria Geral do Estado.

-

Garantias da execução fiscal e honorários advocatícios

A concessão dos benefícios do PEP do ICMS não dispensa, na hipótese de débitos ajuizados, a efetivação de garantia integral da execução fiscal, bem como o pagamento das custas, das despesas judiciais e dos honorários advocatícios, ficando estes reduzidos para 5% (cinco por cento) do valor do débito fiscal.

Fundamentos: Decreto/SP nº 61.625/2015 (DOE-SP 14.11.2015)

Havendo interesse na adesão ao PEP, por favor entrar em contato com nossa Área Comercial, no telefone (11) 5078-3000.