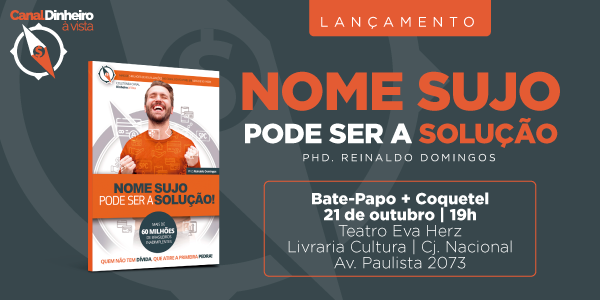

Em um mundo de fórmulas prontas, das quais poucas apresentam reais resultados, é preciso quebrar paradigmas e pensar de forma diferente. Isso se torna ainda mais importante em relação ao mundo das finanças, onde todos possuem caminhos para riqueza, mas a realidade é que a grande maioria da população está endividada ou pior: inadimplente. Para romper com velhos conceitos relacionados ao dinheiro e mostrar que a educação financeira serve para qualquer momento da vida, Reinaldo Domingos, sócio fundador da Confirp Consultoria Contábil, lança o livro Nome Sujo Pode Ser a Solução, (Editora DSOP), no próximo dia 21 de outubro no Teatro Eva Herz, da Livraria Cultura do Conjunto Nacional. O bate-papo e coquetel terá início às 19 horas e a entrada é franca. A obra serve para todos, independentemente da situação financeira, mostrando que não existem verdades absolutas quando o assunto é educação financeira. “Não se pode tratar diferentes como iguais e na educação financeira esse conceito é ainda mais forte. Nunca tivemos muito acesso a conteúdos relacionados a esse tema, assim, o trato do dinheiro vai depender de cada caso e até mesmo da criação do indivíduo”, avalia Reinaldo Domingos. O próprio nome do livro pode parecer uma provocação, mas é uma realidade para muitas pessoas. Sendo que como a própria obra detalha, existem casos em que a pessoa já está com um descontrole financeiro tão grande que a única saída é ter o nome negativado, pois assim para de acumular dívidas. A ideia da obra nasceu do sucesso do canal do Youtube Dinheiro à Vista que, em pouco mais de três anos, já acumula milhões de visualizações e muita interação, tratando a educação financeira de forma simples e acessível para milhões de brasileiros. “Vejo milhões de especialistas falando em investimentos, mas não acho esse o caminho correto. Hoje temos apenas uma parcela mínima da população investindo. Em contrapartida é assustador o número de endividados ou com problemas para lidar com o dinheiro. Assim, é importante em um primeiro momento tratar de quem está em dificuldades”, explica. Essa opinião é embasada em dados, sendo que atualmente 56,6% da população brasileira não tem nenhum investimento, já a poupança é o caminho preferido dos investidores, tendo 36,9% da população, segundo uma pesquisa feita pela ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais), em parceria com a Datafolha. Já as dívidas só aumentam, como mostra pesquisa da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), na qual o percentual de famílias com dívidas (não necessariamente em atraso) chegou a 64,8% em agosto de 2019. Além disso são mais de 60 milhões de brasileiros inadimplentes. Mas ter dívidas não é um problema, e esse é outro paradigma que se quebra na obra, o importante é que essa esteja sobre controle. “Vejo muitas pessoas em uma correria para ajustar as finanças e pagar parcelamentos que estão controlados, esse é mais uma falsa verdade, pois ao fazer isso a pessoa fica sem uma reserva para casos de necessidade”, alerta Domingos. Por isso o livro já traz logo em sua capa a provocação “Quem não tem dívida que atire a primeira pedra”. Mostrando a amplitude da obra. Sem sonhos Contudo, por mais que a obra aborde um tema delicado, isso não significa que nela também não estão caminhos para poupar, muito pelo contrário, essa é a principal mensagem do livro. “O grande problema das pessoas inadimplentes é que elas deixam de sonhar, não se dão ao direito de planejar o futuro. Quando se chega nesse ponto, tudo se torna mais complexo. No livro eu mostro que o grande caminho para sair das dívidas é ter um futuro de sucesso é o estabelecimento de sonhos e prazos para conquistá-los”, explica Reinaldo Domingos. A obra é dividida em capítulos dedicados a temas abordados no canal Dinheiro à Vista, temo como grande característica uma leitura fácil e agradável. Mostrando que educação financeira é um tema para toda a população, independentemente da escolaridade, da classe sociais e da idade. Lançamento Nome Sujo Pode Ser a Solução Data: 21 de outubro (segunda-feira) Horário: das 19h às 21h Local: Teatro Eva Herz – Livraria Cultura do Conjunto Nacional – Avenida Paulista, 2073 – Bela Vista – São Paulo Inscrições: info.dsop.com.br/lancamento-nome-sujo