Primeira fase da operação ‘Fonte Não Pagadora’ foi realizada em 2019 e 2020. Durante análise, foi observado um total de R$ 1,34 bilhão em indícios de sonegação nas declarações enviadas. As análises são feitas a partir do cruzamento de dados entre as informações fornecidas pela pessoa jurídica na declaração do imposto de renda retido na fonte (DIRF) e os documentos de confissão dos débitos federais e de recolhimento, DCTF e DCOMP.

As divergências foram apuradas em um pequeno grupo, já que a maioria dos declarantes da DIRF não apresentou nenhum problema.

Apesar de alerta da Receita Federal sobre as divergências, empresas optaram por ignorar o alerta e foram autuadas.

A multa aumenta o valor devido em 75% a 225%.

Este ano a operação inicia sua segunda fase. Na nova fase serão enviadas 11.438 comunicações em todo o país.

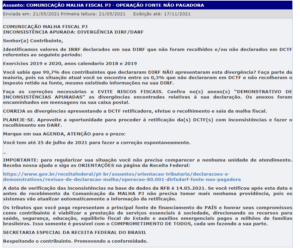

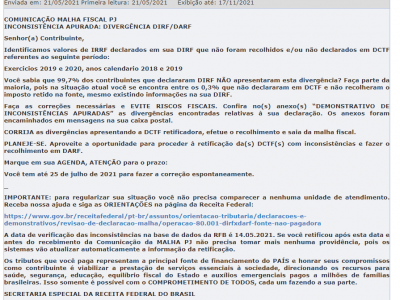

Serão enviadas mensagens para as caixas postais eletrônicas no e-CAC com o detalhamento de todas as divergências encontradas. As mensagens possuem também as orientações necessárias para regularização, já que aqueles que não corrigirem os erros ou justificarem as divergências serão autuados e multados.

Primeira fase.

Na primeira fase, 3365 empresas fizeram a autorregularização e pagaram o valor de total de R$ 175 milhões, sem aplicação de multa pelo fisco.

4492 empresas foram autuadas no valor total de R$ 282 milhões, tendo sua dívida tributária aumentada em 75% por causa da multa. Essas foram as empresas que não resolveram as irregularidades mesmo após a Receita Federal ter enviado uma comunicação com as orientações necessárias e com prazo para que a regularização fosse feita sem multa.

A Receita Federal espera que as divergências nas declarações sejam regularizadas, para que o prazo concedido seja aproveitado, evitando riscos fiscais e autuações com multas que podem variar de 75% a 225% do imposto não declarado em DCTF e não recolhido.

Informações sobre a Operação e orientações sobre como se regularizar estão disponíveis aqui

Detalhamento dos valores devidos apurados nesta operação por unidade da federação:

|

Estados |

Qtd Contribuintes |

VEL |

| AC |

29 |

R$ 2.120.531,86 |

| AL |

84 |

R$ 7.833.805,25 |

| AM |

168 |

R$ 16.568.881,75 |

| AP |

24 |

R$ 2.280.943,31 |

| BA |

400 |

R$ 67.278.616,00 |

| CE |

221 |

R$ 31.899.404,23 |

| DF |

304 |

R$ 48.191.785,47 |

| ES |

186 |

R$ 18.718.551,86 |

| GO |

361 |

R$ 32.471.411,72 |

| MA |

139 |

R$ 17.573.876,43 |

| MG |

739 |

R$ 55.671.875,12 |

| MS |

111 |

R$ 8.246.998,59 |

| MT |

211 |

R$ 21.129.406,61 |

| PA |

222 |

R$ 22.280.797,22 |

| PB |

75 |

R$ 10.061.909,02 |

| PE |

293 |

R$ 39.070.673,13 |

| PI |

72 |

R$ 5.805.129,70 |

| PR |

518 |

R$ 52.883.513,66 |

| RJ |

1443 |

R$ 197.130.767,05 |

| RN |

86 |

R$ 5.121.576,03 |

| RO |

62 |

R$ 4.897.071,52 |

| RR |

18 |

R$ 2.083.901,73 |

| RS |

520 |

R$ 47.139.841,54 |

| SC |

389 |

R$ 75.356.415,92 |

| SE |

47 |

R$ 4.122.088,90 |

| SP |

4647 |

R$ 545.807.932,52 |

| TO |

69 |

R$ 3.630.499,05 |

| Total Geral |

11.438 |

R$ 1.345.378.205,19 |

Modelo de mensagem que será encaminhada. Além da mensagem principal, há outras contendo tabelas com as divergências encontradas.