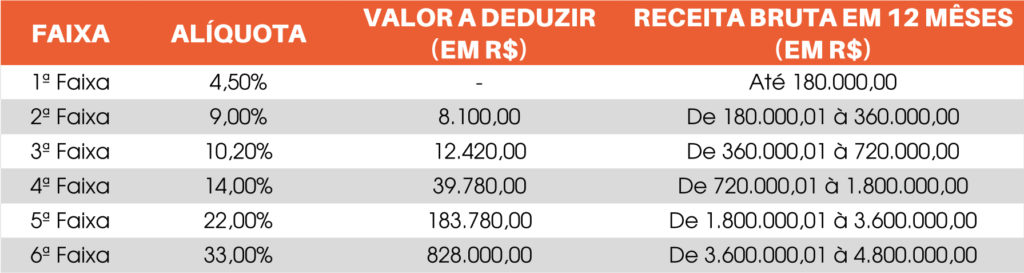

A tabela do Simples Nacional para prestação de serviços é a do no Anexo IV, por isso é importante seguir uma tabela específica de alíquotas de tributos.

Desde 2018, as atividades de prestação de serviços relacionados a seguir serão tributadas na forma do Anexo IV, onde não está incluída no Simples Nacional a CPP (Contribuição Previdenciária Patronal), devendo ela ser recolhida segundo a legislação prevista para os demais contribuintes ou responsáveis (LC nº 123/06, art. 18, § 5º-C; Resolução CGSN nº 94/2011, art. 25-A, § 1º, IV).

Na CPP devida pelas empresas do Simples Nacional não se inclui os valores relacionados a terceiros (SENAI, SESC, SEST, SENAT etc.), pois as empresas do Simples Nacional estão dispensadas do pagamento das demais contribuições instituídas pela União (art. 13, § 3º).

Os serviços abrangidos pelo Anexo IV são os seguintes:

- construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo, bem como decoração de interiores;

- serviço de vigilância, limpeza ou conservação; e

- serviços advocatícios. (Incluído pela LC nº 147/2014; efeitos: 1º/01/2015)

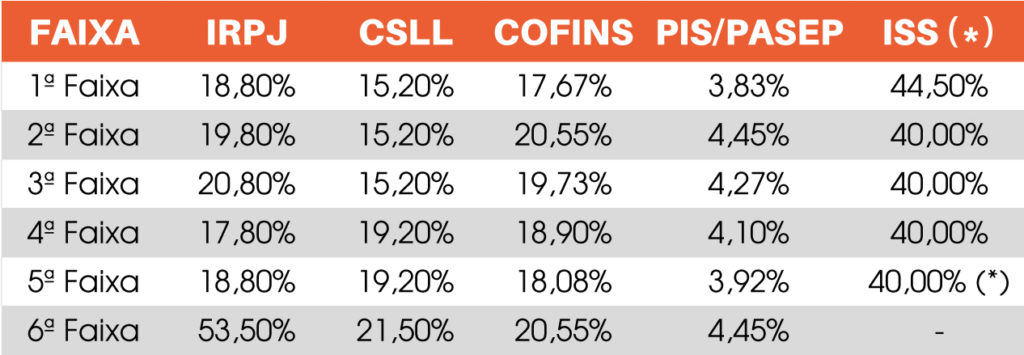

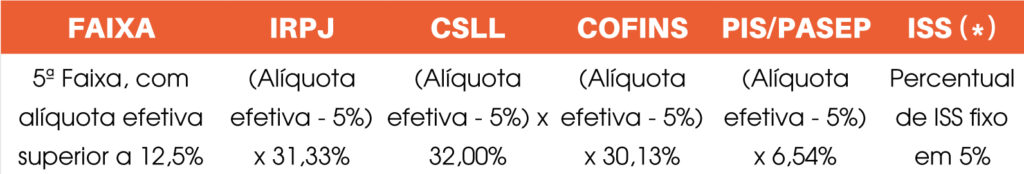

(*) O percentual efetivo máximo devido ao ISS será de 5%, transferindo-se a diferença, de forma proporcional, aos tributos federais da mesma faixa de receita bruta anual. Sendo assim, na 5a faixa, quando a alíquota efetiva for superior a 12,5%, a repartição será:

Nota: A soma do excesso (rateio): 31,33% + 32,00% + 30,13% + 6,54% = 100%.

A alíquota efetiva é o resultado de: RBT12 x Aliq – PD, em que:

RBT12

- a) RBT12: receita bruta acumulada nos doze meses anteriores ao período de apuração;

- b) Aliq: alíquota nominal constante dos Anexos I a V da LC 123/06;

- c) PD: parcela a deduzir constante dos Anexos I a V da LC 123/06.

Exemplo:

- a) faturamento acumulado nos 12 meses anteriores R$ 3.000.000,00 (5ª faixa = 22,00% de alíquota nominal)

- b) faturamento do mês de janeiro/2018 R$ 100.000,00

Alíquota efetiva = (3.000.000,00 × 22,00% – 183.780,00) / 3.000.000,00

Alíquota efetiva = 0,1587 (15,87%)

Valor do DAS = R$ 100.000,00 x 15,87% = R$ 15.870,00

TA:

1 – A CPP deve ser recolhida em separado do Simples Nacional (art. 18, § 5º-C), mas não devem ser somados os valores relacionados a terceiros (SESI, SENAI, SESC, SENAC, SEST, SENAT, etc.), pois as empresas do Simples Nacional estão dispensadas do pagamento das demais contribuições instituídas pela União (art. 13, § 3º);

2 – No caso de ISS retido, deverá ser deduzida a parcela (alíquota) a ele correspondente para fins do cálculo do Simples Nacional. Somente será permitida a retenção do ISS se observado o disposto no art. 3º da LC nº 116/2003 (art. 21, § 4º, VII); (Veja o item “4.15.2” desta apostila).

3 – Poderá optar pelo Simples Nacional a ME ou EPP que se dedique à prestação de outros serviços que não tenham sido objeto de vedação expressa pelo caput do art. 17 da LC 123/06. Nesses casos, serão tributadas pelo Anexo III, desde que o serviço não esteja enquadrado no Anexo IV ou V (art. 17, § 2º; e art. 18, § 5º-F).

Exemplo: serviços gráficos, digitação, mala direta, cobrança, informática, cópias, estacionamentos, hotéis, serviços de apoio administrativo etc.

Cálculo da CPP em separado – Anexo IV

Para a ME ou EPP enquadrada no Anexo IV, o cálculo da CPP (Contribuição Previdenciária Patronal) está disciplinado nos artigos 189 a 202 da IN RFB nº 971/2009 (inicialmente, foi disciplinado pela IN RFB nº 761/2007, DOU de 01.08.07, já revogada).

Para fins didáticos, apresentamos a seguir os procedimentos a serem observados, através de perguntas e respostas, válidos a partir de 1º/01/2009:

1) A partir de 1º/01/2009, quais as empresas do Simples Nacional (SN) estão obrigadas ao recolhimento da CPP em separado?

Resp.: Somente estão obrigadas as empresas que prestarem os serviços relacionados no Anexo IV da LC 123/2006 (LC nº 123/2006, art. 13, IV e art. 18, § 5º-C, na redação pela LC nº 128/2008).

Resumindo:

– Anexos I, II, III e V: CPP patronal incluída no SN;

– Anexo IV: pagamento da CPP à parte.

2) O cálculo da CPP em separado deve ser feito somente sobre o valor da Folha de Salários?

Resp.: Não. A CPP devida pelas empresas optantes pelo SN é aquela prevista no art. 22 da Lei nº 8.212/91, que corresponde a:

- a) 20% sobre o total da Folha de Salários dos empregados e trabalhadores avulsos;

- b) 1%, 2% ou 3% sobre o total da Folha de Salários dos empregados e trabalhadores avulsos, a título de Seguro de Acidentes de Trabalho (SAT);

- c) 20% sobre os pagamentos a contribuintes individuais (autônomos e sócios); e

- d) 15% sobre o valor da nota fiscal de serviços das cooperativas de trabalho. (Suspenso pela Resolução nº 10/2016 do Senado Federa, – DOU de 31/03/2016)

Portanto, a Contribuição Previdenciária patronal engloba todos os valores acima (LC nº 123/2006, art. 13, VI). Ressalte-se que a empresa do SN está dispensada do pagamento das contribuições a terceiros – Sistema ‘S’ (LC nº 123/06, art. 13, § 3º).

3) Como fazer o cálculo CPP quando a empresa tiver atividade mista, ou seja, prestar no mesmo mês serviços dos Anexos I, II, III e V (onde a CPP está incluída) também serviços do Anexo IV (onde a CPP deve ser recolhida separadamente)?

Resp.: Nesse caso, a CPP será proporcional à receita bruta auferida nas atividades do anexo IV, em relação à receita bruta do mês. Para tanto, o deverá ser observado o seguinte:

- a) somar a receita do mês relativas às atividades do Anexo IV;

- b) somar a receita bruta total do mês (incluídas as relativas ao Anexos IV);

- c) dividir o resultado da letra “a” acima pelo resultado da letra “b” acima;

- d) fazer o somatório da CPP do mês, na forma descrita na pergunta “2” acima (20% da Folha + RAT + 20% autônomos + 15% cooperativas);

- e) aplicar o percentual (índice) encontrado na letra “c” acima sobre o somatório descrito na letra “d” acima.

Fundamentos: artigo 198 da IN RFB nº 971/2009.

4) Como deverá ser preenchida a GFIP (Guia de Recolhimento do Fundo de Garantia por Tempo de Serviço e Informações à Previdência Social) quando a empresa prestar somente (exclusivamente) serviços previstos no Anexo IV da LC 123/2006?

Resp.: A empresa optante pelo SN que exerça atividade tributada exclusivamente (integralmente) na forma do Anexo IV da LC nº 123/2006, deve informar no SEFIP (Sistema Empresa de Recolhimento do Fundo de Garantia do Tempo de Serviço e Informações à Previdência Social) os seguintes dados:

- a) no campo “SIMPLES“, “não optante“; e

- b) no campo “Outras Entidades“, “0000“.

NOTA: – Na geração do arquivo a ser utilizado para importação da folha de pagamento deverá ser informado “2100” no campo “Cód. Pagamento GPS“.

– As contribuições devem ser recolhidas em GPS (Guia da Previdência Social) com os códigos de pagamento e valores apurados pelo SEFIP.

– Observe que tal regra só vale para a empresa do SN cuja totalidade (100%) das receitas do mês seja de atividade prevista no Anexos IV da LC 123/2006.

Fundamentos: artigo 4º da IN RFB nº 925/2009 – DOU de 09.03.2009.

5) E quando a empresa tiver atividade mista, ou seja, prestar no mês serviços tributados pelos Anexos I, II, III ou V, simultaneamente com atividades tributadas pelo Anexos IV da LC nº 123/2006? Como deverá ser preenchida a GFIP?

Resp.: A empresa do Simples Nacional que exerça no mês atividades tributadas na forma dosAnexos I, II, III ou V, simultaneamente com atividades tributadas pelo Anexo IV da LC nº 123/2006, devem indicar “OPTANTE” no campo “SIMPLES” do SEFIP.

NOTA: – Na geração do arquivo a ser utilizado para importação da folha de pagamento deverá ser informado:

- “2003” no campo “Cód. Pagamento GPS” e

- “0000” no campo “Outras Entidades“

IMPORTANTE:

Neste caso, a empresa deverá:

- i) desconsiderar a GPS emitida pelo SEFIP;

- ii) preencher a GPS com os valores efetivamente devidos,

iii) utilizar na GPS os seguintes códigos:

- “2003“, para pagamento das contribuições incidentes sobre folha de salários;

- “2011“, para pagamento das contribuições incidentes sobre aquisição de produto rural de produtor rural pessoa física; e

- “2020“, para recolhimento das contribuições incidentes sobre a contratação de transportador rodoviário autônomo.

Fundamentos: artigo 5º da IN RFB nº 925/2009 – DOU de 09.03.2009.

(art. 18, § 5º-E).[/vc_column_text][/vc_column][/vc_row]