O Governo Federal anunciou um novo prazo para o escritório de contabilidade de Microempreendedores Individuais aderirem ao seu projeto de parcelamento. Agora a opção pode ser feita até o dia 30 de setembro deste ano.

Poderão ser incluídos nesse parcelamento débitos feitos até 2016.

“Por conta das dificuldades relativas à pandemia, a cobrança não abrangerá os MEI com dívidas recentes. Somente os débitos de cinco anos para trás serão inscritos em dívida ativa.”

“Débitos de quem aderiu a algum parcelamento neste ano também não passarão para a cobrança judicial, mesmo em caso de parcelas em atraso ou de desistência da renegociação”, explica o consultor tributário da Confirp Consultoria Contábil SP, Robson Carlos Nascimento.

Nesse programa, poderão ser parcelados os débitos em até 60 meses, tendo a parcela mínima de R$ 50,00. O parcelamento é muito importante, pois, segundo a Receita Federal, existem 4,3 milhões de microempreendedores inadimplentes.

Isso equivale a aproximadamente um terço dos MEIs registrados no país, que são, ao todo, 12,4 milhões.

Quais as consequências para o MEI que não pagar ou parcelar seu débito

- As dívidas acima de R$ 1.000,00 (somando principal + multa + juros + demais encargos) serão inscritas em Dívida Ativa. Atualmente, são 1,8 milhão de MEI nessa situação;

- Recolher o INSS com acréscimo de 20%;

- Recolher ICMS ou ISS com acréscimos de acordo com cada ente (Município ou Estado);

- Perderá a qualidade de beneficiário do INSS e com isso deixar de usufruir dos benefícios previdenciários;

- Poderá ser excluído do regime de tributação atual;

- Poderá ter dificuldades na obtenção de empréstimos e financiamentos;

O MEI perderá o CNPJ?

Não. O CNPJ não será cancelado.

Quantos parcelamentos o MEI poderá fazer no ano?

Não há um número de parcelamentos, o que consta é que a quantidade máxima é de 60 parcelas.

Consulta e pagamento

Segundo a Receita, os débitos em cobrança podem ser consultados no PGMEI (versão completa), com certificado digital ou código de acesso, na opção “Consulta Extrato/Pendências > Consulta Pendências no Simei”.

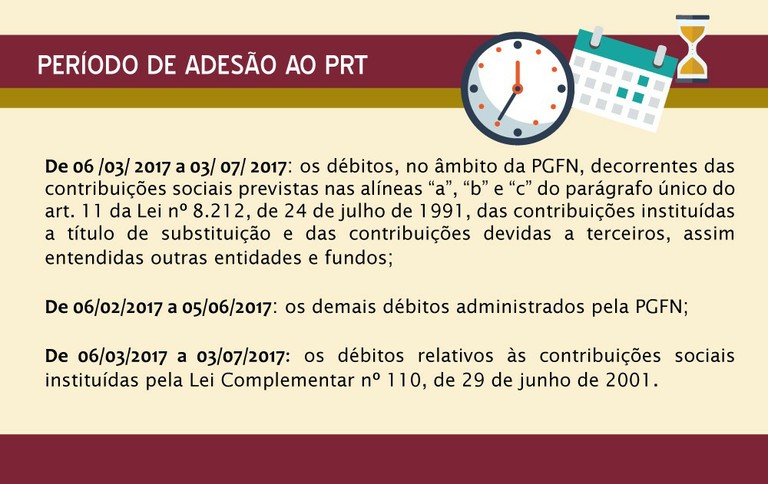

Esta opção também permite a geração do DAS para pagamento até o dia 30/09/2021. Quem não pagar os débitos com o governo corre o risco de ser enviado à Dívida Ativa, o que pode ocorrer das seguintes formas segundo a Receita:

INSS

Encaminhado à Procuradoria-Geral da Fazenda Nacional (PGFN) para inscrição em Dívida Ativa da União, com acréscimo de 20% a título de encargos.

ISS e/ou ICMS

Transferidos ao Município ou ao Estado, conforme o caso, para inscrição em Dívida Ativa Municipal e/ou Estadual (art. 41, §4º, inciso V da LC 123/06), com acréscimo de encargos de acordo com a legislação de cada ente.

A Confirp é uma empresa de consultoria tributária e contábil. Possuímos uma equipe atualizada e capacitada que proporciona o que há de mais moderno e seguro no segmento. Entre em contato agora mesmo e realize o seu orçamento de terceirização contábil.