A Reforma do Imposto de Renda pode representar aumentos na carga tributária das empresas do lucro real, isso conforme o texto aprovado na Câmara do Deputados no último dia 02 de setembro e que deve agora passar pelo Senado Federal, e isso mesmo após as alterações do relator do projeto, deputado Celso Sabino (PSDB-PA) e da redução da taxação dos lucros e dividendos de 20% para 15%.

Com isso, os empresários e os responsáveis pela consultoria tributária já estão preocupados com possíveis aumentos nos valores dos tributos. A proposta chama a atenção e cálculos comparativos realizados pela Confirp Consultoria contábil SP em relação a tributação apontaram que ocorreriam relevantes aumentos.

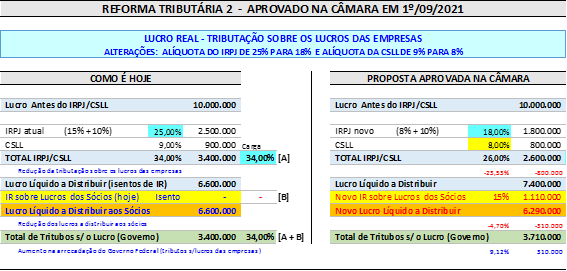

Atualmente, a alíquota total do IRPJ sobre os lucros das empresas é de 25% (15% de alíquota normal, mais 10% de alíquota adicional). No Projeto de Lei original da Reforma do Imposto de Renda, a alíquota do IRPJ sobre os lucros das empresas seria reduzida de 25% para 20%. Em contrapartida, os lucros distribuídos aos sócios seriam taxados em 20% pelo Imposto de Renda. Isso traria como reflexo o aumento na arrecadação do IRPJ em torno de 27,1% e redução dos lucros dos sócios em torno de 13,9% (veja planilha “PL Original IR 25%”)

Depois de muito debate e mobilização de parte do empresariado, o projeto passou por alterações e a alíquota total do IRPJ sobre os lucros das empresas passará (caso aprovado) para 18% (8% de alíquota normal, mais 10% de alíquota adicional). Já os lucros dos sócios continuam taxados em 15% pelo Imposto de Renda. Com isso, o reflexo das alterações no PL original seria o seguinte:

- redução da tributação sobre os lucros das empresas de 23,53% (de 34% para 26,00%);

- redução de 4,70% nos lucros a distribuir aos sócios.

- aumento de 9,12% na arrecadação do Governo Federal com tributos sobre os lucros.

“Resumidamente pode se dizer que o Governo Federal não diminuirá a carga tributária para as empresas do lucro real, sendo que os empresários terão uma redução nos lucros significativa (4,7%). Além disso, não se observa a simplificação do modelo tributário brasileiro, que era o anseio de grande parte do empresariado”, analisa o diretor executivo da Confirp, Richard Domingos.

“A questão em relação a cobrança de imposto de renda sobre os lucros é que isso seria realizado já cobrando 15% dos lucros distribuídos aos empresários, uma carga bastante pesada. Com certeza isso cria um ambiente que pune quem busca empreender e crescer no Brasil, criando assim uma amarra para que a economia deslanche”, alerta Richard Domingos.

Há um enorme descontentamento dos setores produtivos e o mundo empresarial não está a favor da tributação sobre os lucros dos sócios. A proposta de Reforma Tributária ainda deverá passar por análise de comissões do Senado antes de ir para votação do plenário, caso ocorram alterações o texto pode voltar para Câmara e só depois iria para sanção presidencial. Ou seja, o debate ainda será longo.

Dúvidas sobre Lucro Real? Continue acompanhando os artigos sobre contabilidade online

A Confirp é uma das maiores empresas de contabilidade online no país. Logo, possui uma equipe de trabalho capacitada e atualizada, além de tecnologia de ponta para oferecer o melhor serviço ao cliente. Continue acompanhando tudo sobre contabilidade online em nosso site.