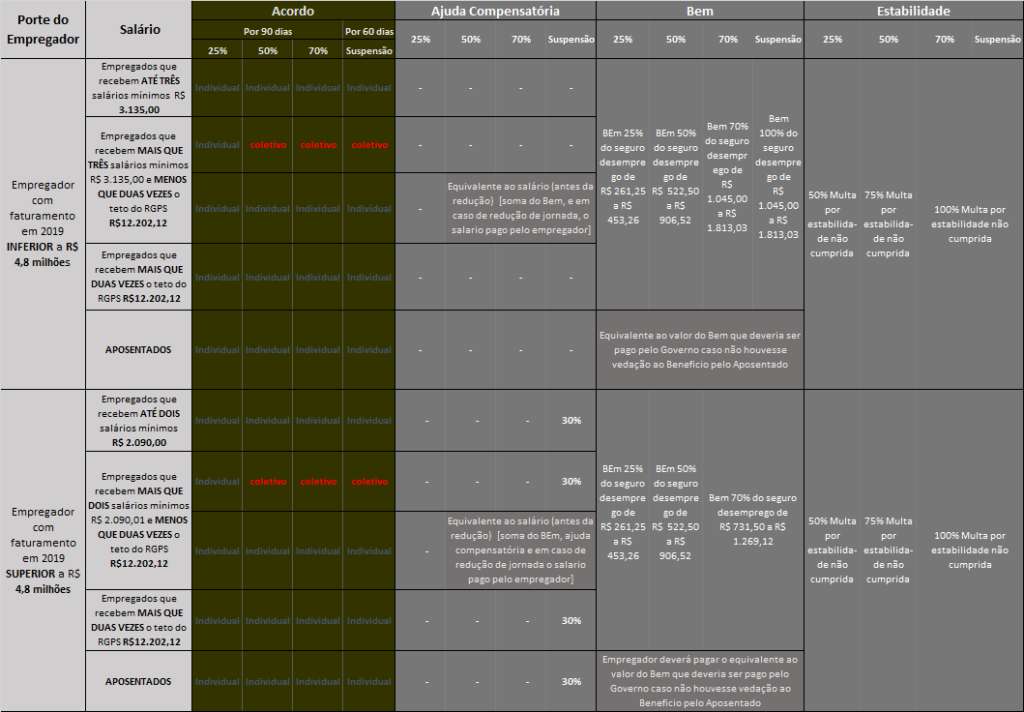

Recentemente foi publicada a Lei nº 14.020/2020, de 6 de julho de 2020, que dispõe sobre o Programa Emergencial de Manutenção do Emprego e da Renda e outras medidas trabalhistas. Que vem da conversão da Medida Provisória n° 936. Contudo, ponto importante é que durante sua tramitação no Congresso, essa medida recebeu importantes modificações em relação ao texto original.

Para auxiliar os clientes a Confirp Consultoria Contábil fez a análise dessas modificações:

- Redução de jornada/salário e suspensão por setor/departamento, total ou parcial. Os acordos (redução e suspensão) poderão ser ajustados (arts. 7º, 8º e 16):

- por setor ou departamento,

- de forma parcial ou na totalidade de postos de trabalho.

- Prorrogação dos acordos de redução e suspensão – Depende de ato do governo. Não houve prorrogação dos prazos de suspensão de jornada/salários (90 dias), nem da suspensão temporária de contratos de trabalho (60 dias).

Entretanto, para ambos os casos a lei prevê que “poderão ser prorrogados por prazo determinado em ato do Poder Executivo”. Isso sinaliza que o governo federal “poderá” publicar “ato” (decreto, portaria etc.) prorrogando esses prazos (artigos 7º e 8º da lei).

- Ajuda compensatória

Sobre a ajuda compensatória, terá natureza indenizatória e (art. 9º, § 1º):

- não integra a base de cálculo do IRRF nem do IRPF (Ajuste Anual);

- não integra da Contribuição Previdenciária (INSS) e nem do FGTS;

- quando paga a partir do mês de abril de 2020 poderá ser considerada despesa operacional dedutível no lucro real (IRPJ e CSLL) das pessoas PJ tributadas pelo lucro real. Anteriormente havia o benefício da dedutibilidade cumulada com a exclusão da base de cálculo do IRPJ e CSLL no LALUR e no LACs (isso quer dizer que a empresa se beneficiava duas vezes da mesma despesa)

- Empregada gestante – Garantia provisória de emprego

Para a empregada gestante, a garantia provisória, em razão da suspensão do contrato ou da redução de jornada e salário, deve ser contada apenas a partir do término da estabilidade, ou seja, somente depois de encerrado o prazo de cinco meses após o parto (artigo 10, inciso III).

Importante: a partir do parto, o contrato deve retornar às condições anteriores, bem como a comunicação pelo empregador ao Ministério da Economia, cessando o benefício emergencial (art. 22).

O salário maternidade será pago à empregada, considerando-se, como remuneração integral ou último salário de contribuição, o valor a que teria direito sem a redução de jornada e salário ou suspensão contratual.

Aplicam-se estas condições também ao segurado ou segurada que adotar ou obtiver guarda judicial para fins de adoção.

- Empregado portador de deficiência:

Fica vedada a dispensa de empregado portador de deficiência durante o estado de calamidade pública (artigo 17, inciso V)

- Possibilidade de prorrogar o Benefício Emergencial (BEm) de R$ 600,00

O Poder Executivo fica autorizado a prorrogar o período de concessão do BEm, na forma do regulamento, respeitado o limite temporal do estado de calamidade pública (art. 18, § 4º).

- Governo não vai indenizar empresas (Fato do Príncipe)

Quando os contratos de trabalho forem extintos em razão da paralisação ou suspensão das atividades empresariais por ato de autoridade pública em razão do Coronavírus, não caberá ao Governo a responsabilidade pelo pagamento da indenização rescisória. Ou seja, não se aplica o artigo 486 da CLT (art. 29)

- Acordo Individual ou Coletivo – Alterações na forma

A redução de jornada/salários e a suspensão contratual, poderão ser ajustadas tanto por acordo individual quanto negociação coletiva aos empregados, observados os seguintes requisitos: