O debate sobre a reforma tributária avançou com a aprovação na Câmara de Deputados da proposta elaborada pelo relator do projeto, deputado Celso Sabino (PSDB-PA), contudo, mesmo com as modificações, o escritório de contabilidade Confirp avalia que as empresas em geral já estão preocupados com possíveis aumentos nos valores dos tributos, mas o impacto será maior para as que estão no regime Lucro Presumido.

A proposta inicial, apresentada recentemente pelo ministro da Economia Paulo Guedes chamou atenção, cálculos comparativos realizado pela Confirp Consultoria Contábil SP em relação a tributação apontou que ocorreriam relevantes aumentos. Em função dessa questão foi aprovada pelo Congresso Nacional uma nova, mas, mesmo assim, ocorrerão relevantes impactos.

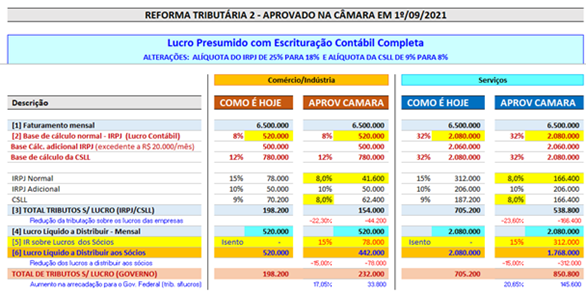

Atualmente, a alíquota total do IRPJ sobre os lucros das empresas é de 25% (15% de alíquota normal mais 10% de alíquota adicional) e a alíquota da CSLL é de 9%, totalizando 34%. No Projeto de Lei original, a alíquota do IRPJ sobre os lucros das empresas seria reduzida de 25% para 20%. Em contrapartida, os lucros distribuídos aos sócios seriam taxados em 20% pelo Imposto de Renda.

Assim no projeto original se teria a redução de 14,7% na tributação sobre os lucros das empresas; uma redução de 13,9% dos lucros a distribuir aos sócios; e aumento de 27,1% na arrecadação do Governo Federal com tributos sobre os lucros.

Com as alterações inseridas e aprovadas no referido Projeto de Lei, as empresas do Lucro Presumido ficarão com a alíquota total do IRPJ sobre os lucros de 18% (8% de alíquota normal mais 10% de alíquota adicional) e a CSLL reduz de 9% para 8%. Os lucros dos sócios agora seriam taxados em 15% pelo Imposto de Renda.

Assim o reflexo das alterações no PL aprovado na Câmara dos Deputados para as empresas optantes pelo Lucro Presumido seria o seguinte: redução da carga tributária dessas empresas, a depender do faturamento, de 22,3% a 29,8% para comércio/indústria e de 23,6% a 33,3% para serviços; redução de 15,00% nos lucros a distribuir aos sócios, e em um aumento na arrecadação do Governo Federal com tributos sobre os lucros, a depender do faturamento, de 17,1% a 22,8% para comércio/indústria e de 20,6% a 29,2% para serviços.

“A questão em relação a cobrança de imposto de renda sobre os lucros é que isso seria realizado já cobrando 15% dos lucros distribuídos aos empresários de médias e grandes empresas, uma carga bastante pesada, isso desestimula aos empresários buscarem o crescimento. O cenário não seria positivo”, alerta Richard Domingos.

Proposta ainda necessita de aprovação no Senado Federal

A proposta de Reforma Tributária ainda seguirá para o Senado Federal, onde ainda deve passar por alterações, sendo que ao passar pelas comissões terão aprofundadas análises, ainda será necessária a sanção do presidente para entrada em vigor.

A Confirp é uma empresa de consultoria tributária e contábil com a finalidade de oferecer soluções com excelência e desenvolver uma visão empreendedora. Conheça mais sobre nós, navegando pelo nosso site.