Simples Doméstico – empregadores aguardam para adequação à Lei das Domésticas

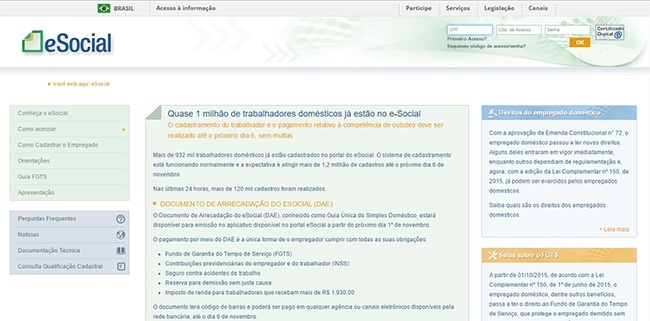

Falta menos de um mês para entrar em vigor a última fase da Lei das Domésticas, que trará uma série de novas obrigatoriedades para os empregadores, contudo, a morosidade do Governo Federal faz com que uma série de incertezas ainda permeiem esse debate. Isso se deve principalmente ao fato de que está estabelecido pela lei o pagamento de todos os impostos em uma única guia (guia do Simples Doméstico), mas essa ainda não foi disponibilizada. Para ajustar a situação de seu empregado doméstico a Confirp criou o Confirp em Casa. Clique aqui e saiba mais! “Ocorre que o Governo tinha se comprometido a lançar o Simples Doméstico, que reunirá numa mesma guia todas as contribuições que devem ser pagas pelos patrões de empregados domésticos, antes do prazo de início dessa nova fase da obrigação e, faltando apenas 20 dias para o fim desse prazo, não houve nenhuma sinalização nessa direção, o que faz com que as dúvidas persistam junto aos empregadores”, explica alerta o diretor executivo da Confirp Contabilidade, Richard Domingos. Além disso, ele ressalta que é importante que o empregador fique atento, pois, a Lei das Domésticas já está em vigor em todo o país e, ainda há muita confusão em relação a situação desses trabalhadores, principalmente referente ao que já está valendo e o que ainda há algum período para adequação dos empregadores. “Por mais que a Lei já estivesse com algumas normas em vigor há um longo tempo, muitos pontos ainda eram obscuros e só foram elucidados com a sanção presidencial e outros ainda continuam a espera de uma regulamentação. Entretanto, esses pontos tem um prazo para começar a vigorar, que será a partir de outubro, assim é importante se atualizar”, alerta o diretor da Confirp. Para melhor entendimento dos empregadores a Confirp detalhou melhor o entrará em vigor em outubro e o que já está em vigor: Entrará em vigor a partir de outubro: Redução do INSS de 12% para 8% do empregador, mantendo o desconto do empregado conforme tabela do INSS; Obrigatoriedade do Recolhimento do FGTS de 8%; Seguro Acidente de Trabalho de 0,8%; Antecipação da Multa de 40% do FGTS em 3,2% ao mês, onde o empregado terá direito a sacar caso seja dispensado, caso ele solicite seu desligamento o empregador terá direito a devolução valor depositado; Seguro Desemprego de no máximo 3 meses no valor de 1Salário mínimo; Salário Família; Pagamento de todos os impostos em uma única guia (guia do Simples Doméstico). Está em vigor: Empregados que trabalhem das 22h as 05h terão direito a Adicional Noturno; O empregador terá a obrigação de controle de ponto de seu empregado; Caso o empregado tenha que viajar a trabalho ele terá direito a Adicional de Viagem; Caso o empregado tenha 40 horas adicionais no mês terá que ser pago em forma de horas-extras e caso opte em estabelecer um banco de horas, as que ultrapassarem 4h mensais poderão ser compensadas no período de 1 ano; Proibição de contratação de menores de 18 anos. Com essas novas obrigações, é imprescindível que o empregador passe a controlar a jornada de seu empregado, seja através de livro de ponto, registro eletrônico ou cartão de ponto (chapeira). Punição para quem não registrar Os empregadores domésticos poderão ter que pagar multa em caso de não cumprirem com as regras da Lei das Domésticas, mesmo sem o Simples Doméstico. “Essas punições equiparam-se as previstas na CLT (Consolidação das Leis do Trabalho). Assim, quem não registrar em carteira a contratação terá de pagar multa de R$ 402,53 (378,28 UFIR´S), por funcionário não registrado. A Justiça do Trabalho, poderá dobrar o valor da multa julgando o grau de omissão do empregador, como no caso a falta de anotações relevantes, tais como Data de Admissão e Remuneração na CTPS do empregado. A elevação da multa, no entanto, poderá ser reduzida caso o empregador reconheça voluntariamente o tempo de serviço e regularize a situação do seu empregado – uma forma de estimular a formalização”, detalha Domingos. Sobre o Confirp em Casa O Confirp em Casa é um serviço que supri toda a esta demanda gerada pela Lei das Domésticas, bem como atende aos requisitos do eSocial, mesmo sem ainda se ter o Simples Doméstico. Isso porque a lei traz uma série de dificuldades para os contratantes, sendo necessário o constante acompanhamento às modificações que estão ocorrendo, sob pena de ficarem expostos a penalidades e contingências trabalhistas. Simples Doméstico simples doméstico